Les documents distribués par le groupe Valeo sont sécurisés et authentifiés avec Wiztrust.

Vous pouvez vérifier l'authentification sur le site www.wiztrust.com.

Valeo annonce une nouvelle émission d’obligations vertes pour un montant de 850 millions d’euros à échéance avril 2030

Le 4 avril 2024, Valeo annonce le placement de 850 millions d'euros, à échéance 11 avril 2030, de nouvelles obligations vertes.

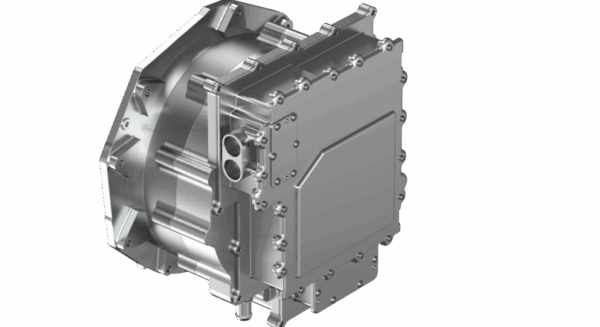

Cette émission a permis de placer 850 millions d’euros d’obligations de maturité 6 ans avec un coupon de 4,50%. BNP Paribas, Crédit Agricole CIB, Citibank, Mizuho et Natixis ont agi comme Teneurs de Livre de cette transaction. Les fonds levés serviront à financer les projets et investissements liés au portefeuille de technologies qui contribuent à la mobilité à faible émission de carbone, en particulier pour l’électrification du véhicule.

Les obligations vertes ont été émises dans le cadre du Green and Sustainability-Linked Financing Framework établi en septembre 2023, disponible sur le site internet de Valeo, rubrique investisseurs obligataires. Un second supplément au prospectus de base a été visé par l’AMF en date du 3 avril 2024.

D’ici 2050, Valeo se fixe l’objectif d’être Net-Zéro sur l’ensemble de ses activités opérationnelles et de son approvisionnement dans le monde, et sur toute sa chaîne de valeur en Europe (l’ensemble des objectifs du Plan CAP 50 sont disponibles dans le Document d’Enregistrement Universel 2023 de Valeo, Chapitre 4). Pour atteindre ses objectifs, Valeo va continuer à développer son portefeuille de technologies, favorisant une mobilité décarbonée et accessible au plus grand nombre

Télécharger le communiqué de presse

Actualités similaires

Le groupe Valeo | Avr 23, 2025 | 4 min

Valeo s’associe à PanGood pour co-développer un système intégré de générateur de flux axial à haut rendement